发布日期:2024-09-19 08:57 点击次数:122

当今阿朱 勾引,江苏省的三家主要城商行齐已败露完2024年中报。

从举座磋交易绩来看,江苏银行、南京银行和苏州银行的营收、净利润均完结正增长,其中,营收增速,南京银行排行第一,归母净利润增速,苏州银行排行第一。

从钞票质料来看,三家城商行的不良贷款率齐在1%以下,其中,南京银行最低,仅为0.83%;拨备秘密率齐在300%以上,其中,苏州银行最高,达到486.80%。

日本乱伦从房地产贷款来看,三家城商行惟有苏州银行同比有所增长,南京银行和江苏银行均有着落。

截止2024年上半年末,三家城商行的总钞票限制共计为6.91万亿,其中,江苏银行排行第一,达到3.77万亿;其次为南京银行2.48万亿,终末是苏州银行6595.14亿元。

值得一提的是,三家城商行的入款增速均较昨年同期有所下滑。而贷款增速,除江苏银行外,南京银行和苏州银行较昨年同期有所下滑。

南京银行营收增速第一苏州银行利润增速第一

从上半年功绩情况来看,2024年上半年,南京银行完结营业收入262.16亿元,同比增长7.87%;完结归母净利润115.94亿元,同比增长8.51%。

而江苏银行上半年完结营业收入416.25亿元,同比增长7.16%;完结归母净利润187.31亿元,同比增长10.05%;苏州银行上半年完结营业收入63.88亿元,同比增长1.88%;完结归母净利润29.53亿元,同比增长12.10%。

从以上数据不错看出,南京银行的营收增速最高,为7.87%;苏州银行的归母净利润增速高,为12.10%。而江苏银行的营收和归母净利润金额仍然排行第一。

三家城商行2024年中报功绩数据,开首:Wind

从净息差来看,南京银行、江苏银行和苏州银行顺序排行第一、第二和第三,差别为1.96%、1.90%和1.48%。举座净息差均较上年同期承压。而从净利差来看,江苏银行排行第一,为2.06%;南京银行和苏州排行第二和第三,差别为1.89%和1.82%。

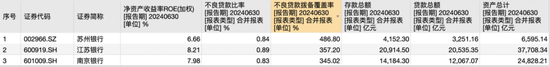

从加权净钞票收益率(ROE)来看,2024年上半年,三家城商行齐在6%以上,江苏银行、南京银行和苏州银行顺序差别为8.21%、7.98%和6.66%。

三家城商行2024年中报钞票质料数据,开首:Wind

从贷款总和来看,江苏银行、南京银行和苏州银行差别为2.05万亿、1.21万亿和3251.16亿元,差别同比增长17.61%、11.94%和14.53%;入款总和差别为2.09万亿、1.42万亿和4152.30亿元阿朱 勾引,差别同比增长13.12%、4.15%和13.41%。

举座而言,三家城商行的入款增速均较昨年同期有所下滑,其中,南京银行入款增速下滑较大,较昨年同期下滑7.21个百分点。

而贷款增速,除江苏银行外,南京银行和苏州银行均较昨年同期有所下滑,其中,南京银行较昨年同期下滑4.08个百分点,苏州银行较昨年同期下滑4.59个百分点;而江苏银行较昨年同期增长3.82个百分点。

从钞票质料来看,南京银行、苏州银行和江苏银行的不良贷款率差别为0.83%、0.84%、0.89%,举座齐较昨年同期有所着落。而从拨备秘密率来看,苏州银行、江苏银行和南京银行顺序差别为486.80%、357.20%和345.02%,差别较上年着落25.05个百分点、20.89个百分点和35.09个百分点。

从以上数据来看,南京银行的不良贷款率相对最低,但拨备秘密率下滑最大,而苏州银行的不良贷款率排行第二,但拨备秘密率最高,达到486.80%。三家城商行的举座拨备秘密率齐有所裁减。

截止6月末,江苏银行的钞票总和为3.77万亿,较上年末增长10.80%;南京银行的钞票总和为2.48万亿,较上年末增长8.50%;苏州银行的钞票总和为6595.14亿元,较上年末增长9.58%。

南京银行非息收入占比超50%投资收益成新引擎

WEMONEY商议室庄重到,南京银行之是以营收增速较高,一方面在于其昨年同期功绩基数较低,另一方面,其非利息收入增长权贵。

数据表现,2024年上半年,南京银行完结利息净收入128.11亿元,同比下滑5.97%,占营收的比重从56.06%着落至48.87%;但非利息净收入完结134.05亿元,同比增长25.51%,占营收的比重从43.94%扩大至51.13%。

而在非利息收入中,投资收益为65.71亿元,占比49.02%,占总营收的25.07%;公允价值变动收益为43亿元,占比32.08%,占总营收的16.40%。投资收益和公允价值变动收益共计占总营收的41.47%。

值得一提的是,南京银行的公允价值变动收益同比增长477.91%。有券商研报指出,南京银行公允价值变动损益大幅增长,或主要成绩于债牛行情下交游户浮盈。

而苏州银行在营收微增的前提下,完结了净利润的较高增长,主要原因除了投资收益彰着增长外,该行的信用减值亏本也有彰着着落。

数据表现,2024年上半年,苏州银行的利息净收入为41.50亿元,同比下滑3.04%,占营收的比重从68.26%着落至64.96%;非利息收入为22.38亿元,同比增长12.45%,占营收的比重从31.74%扩大至35.04%。

而在非利息收入中,投资收益为11.82亿元,同比增长19.04%,占营收的18.51%;公允价值变动收益3.27亿元,同比增长43849.06%,昨年同期为74.4万元,占营收的5.12%。

同期,苏州银行的信用减值亏本为4.99亿元,同比着落45.76%。值得一提的是,该行的信用减值亏本依然鸠集着落三年。

江苏银行相较于前两家而言,利息收入依然保捏增长。数据表现,2024年上半年,江苏银行的利息净收入为276.56亿元,同比增长1.76%,占营收的比重从69.97%着落至66.44%;非利息收入为139.69亿元,同比增长19.74%,占营收的比重从30.03%扩大至33.56%。

而在非利息收入中,投资收益为80.84亿元,同比增长37.41%,占营收的19.42%;公允价值变动收益20.46亿元,同比下滑16.90%,占营收的4.92%。同期,江苏银行的信用减值亏本为72.99亿元,同比下滑6.33%。

截止2024年6月末,三家城商行的非利息收入占比顺序排活动南京银行、苏州银行和江苏银行,差别为51.13%>35.04%>33.56%。

房地产贷款一升二降东说念主均月薪普降

从三家城商行的房地产贷款(包括公司贷款和个东说念主贷款)来看,惟有苏州银行同比有所增长,而南京银行和江苏银行均有着落。

数据表现,2024年上半年,苏州银行的房地产贷款为620.76亿元,同比增长123.03亿元。其中,公司房地产业贷款为266.66亿元,同比增长126.63亿元;个东说念主住房贷款为354.10亿元,同比着落3.60亿元。

而江苏银行的房地产贷款为3258.35亿元,同比着落211.96亿元。其中,公司房地产业贷款为817.45亿元,同比着落136.96亿元;个东说念主住房贷款为2440.90亿元,同比着落75亿元。

南京银行的房地产贷款为1136.33亿元,同比着落43亿元。其中,公司房地产业贷款为372.95亿元,同比着落33.52亿元;个东说念主住房贷款为763.38亿元,同比着落9.48亿元。

江苏银行、南京银行和苏州银行的房地产贷款占比差别为15.87%、9.42%和19.09%。其中,苏州银行房地产贷款占比最高,其次为江苏银行。

从职工东说念主数来看,按照集团统计口径,江苏银行、南京银行和苏州银行的职工东说念主数差别为19989东说念主、16260东说念主和5261东说念主。其中,江苏银行职工最多,为19989东说念主,苏州银行职工最少,为5261东说念主。

2024年上半年三家城商行职工统计,数据开首:Wind

从职工东说念主数变动来看,三家城商行,惟有江苏银行较上年末增长392东说念主,其余两家均出现着落,其中,苏州银行着落东说念主数较多,达到683东说念主。

而从东说念主均月薪来看,三家城商行齐在4万元以上,其中,南京银行东说念主均月薪最高,达到4.57万元。从薪酬变动幅度看,三家城商行均较上年末有所着落,其中,江苏银行降幅较大,为0.55万元。

业内东说念主士默示,银行职工东说念主数的减少欢娱,一方面反映出现时银行业探求地方承压;另一方面,数字化转型的加快激动亦然酿成银行减员的一个病笃身分。

从分成来看,三家城商行中,南京银行明确默示中期分成,南京银行决定以2024年6月30日庸俗股总股本为基数,向全体庸俗股股东每10股派送现款股利3.587元东说念主民币(含税),共计派发现款股利37.103亿元,占归母净利润的32.00%。

苏州银行也称已授权董事会在合适利润分拨的条款下,制定并在规按时限内履行具体的中期分成决策。江苏银行则在半年报中默示,股东大会已授权董事会决定2024年中期利润分拨阿朱 勾引,具体决策将由董事会字据该行的盈利情况、现款流情景和中永恒发展探求等决定,相干决策细则后将另行公告。